▎ 投資主題

報告亮點

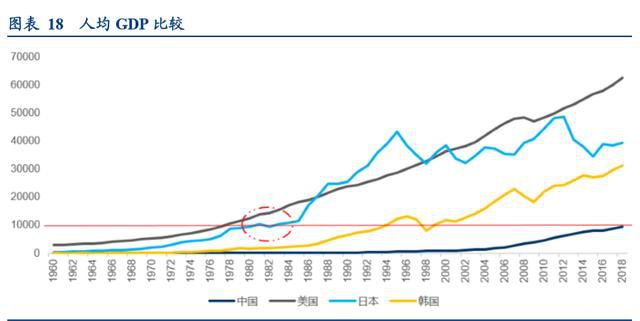

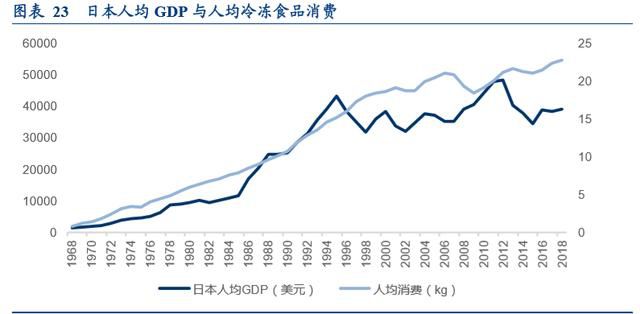

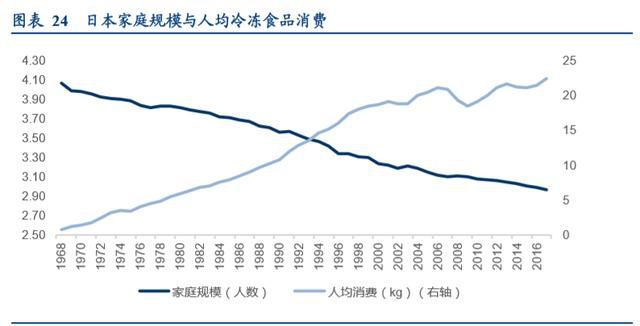

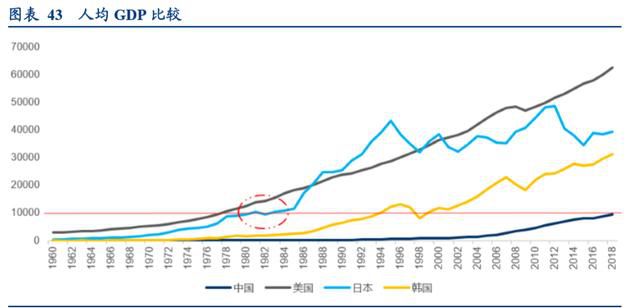

本篇報告通過海外發展比較得出兩點啟示:其一是時代背景催生行業發展,當 前我國無論從人均 GDP、平均家庭規模、人均冷凍品消費量與 80 年代的日本 非常相似,由此我們預計我國冷鏈發展或將進入持續快速增長的機遇期。其二 是通過比較海外成熟冷運企業,發現其具備穩定的盈利水平,為我國冷鏈企業 發展的可參考依據。并且我們測算了我國具備潛力爆發的兩大業態,生鮮電商 以及速凍品消費,并得出其推動冷鏈發展的空間。

▎ 投資邏輯

我國食品冷鏈物流現狀:處于快速增長期,但相比發達國家仍處于較低水平。 我們預計未來我國冷鏈需求潛在爆發點:生鮮電商與速凍食品消費。

1)生鮮電商機遇期或激發冷鏈需求快速增長,預計三年提供千億冷鏈規模增 量。2019 年生鮮電商規模預計 3200 億,15-19 年復合增速超過 50%,我們預 計生鮮電商交易規模 2020 年或增速 50%,此后兩年維持 30%增速,則 2022 年交易規模突破 8000 億元,假設冷鏈配送費用占比 25%,則對冷鏈市場需求 將從 2019 年的 800 億提升至 2022 年的 2000 億左右,三年提升 1000 億規模。

2)長期看,速凍產品消費或同樣可催生千億冷鏈需求。假設冷運物流費用單 噸 2000 元左右,則當前速凍食品冷運規模約 200 億,占冷運市場的 10%左右。 測算:假設我國人均從不到 10 千克提升至日本當前的 20 千克,則市場規模將 提升至 560 億,若長期可提升至人均消費 50 千克,則可催生千億級別以上的 冷鏈市場需求。

3)3-5 年的維度看,兩大市場增量預計在千億之上(雙方之間或有交叉)。 龍頭公司若份額 10%,意味著僅這兩項增量需求即可催生食品冷鏈百億營收 公司。

4)順豐控股:冷運業務位列我國百強榜第一,多業務協同料助力持續領先。 近4年復合增速54%,2019年收入51億。我們預計其中食品冷運收入超過50%。 冷運業務估值探討:前述我們認為至少可催生百億收入公司,假設參考成熟企 業,至少凈利 3 億以上,30 倍 PE,即價值 90-100 億市值;若參考美冷 PS 估 值中樞 3 倍,假設順豐冷運業務 2019 年中 60%是食品冷運(30 億),對應約 90 億以上。故我們認為順豐食品冷運業務至少 90-100 億市值,相比較此前對 冷運整體(食品+醫藥)百億估值應提升。

▎ 一、我國食品冷鏈物流現狀:處于快速增長期,但相比發達國家仍處于較低水平

(一)國內食品冷運市場處于快速增長期

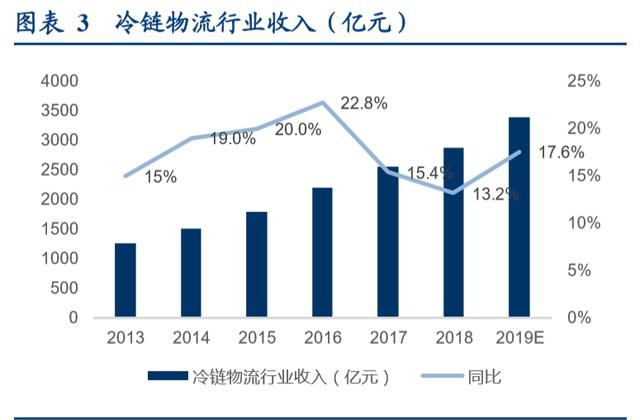

1、近五年冷鏈行業需求復合增速約 20%

根據中物聯冷鏈委統計測算:

2018 年我國食品冷鏈需求總量約 1.89 億噸,同比增長 27.9%,較 2014 年翻了一倍(14-18 年復合增速 20%)。

冷鏈物流總額從 14 年的 2.5 萬億提升至 2018 年 4.81 萬億,復合增速 18%,18 年增長 20%,明顯超過社會物流總額 增速(同期社會物流總額復合增速為 7%)。

冷鏈物流行業收入 2018 年為 2886 億,同比增長 13.2%,14-18 年復合增速 18%(社會物流費用同期復合增速為 6%)。

滲透率看:

冷鏈物流總額占社會物流總額比重,從 2014 年的 1.17%提升到 1.7%,滲透率在提升。

冷鏈物流收入占冷鏈物流總額為 6%,略高于整體物流費用占社會物流總額比重(約為 5%左右)。

中物聯冷鏈委預計 2019 年我國食品冷鏈需求總量 2.35 億噸,同比增長 24.7%;食品冷鏈物流總額 6.1 萬億,同比增 長 27.1%,食品冷鏈物流市場規模(收入)3391 億元,同比增 17.6%。

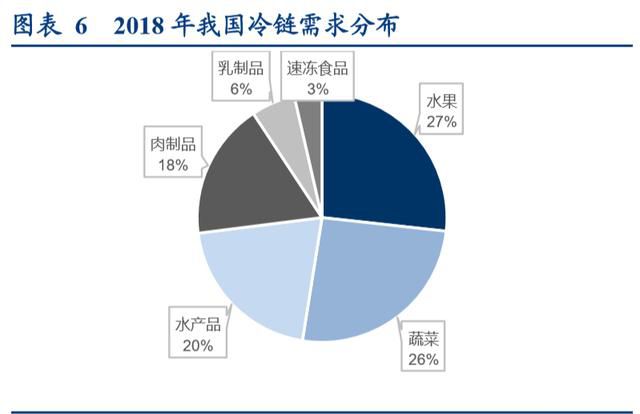

2、需求分布看:水果、蔬菜占比高,但冷鏈流通率低

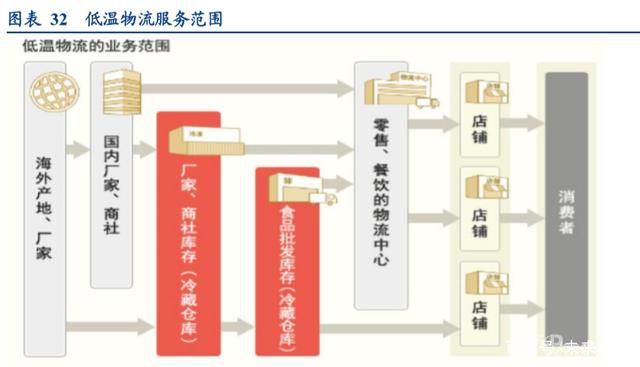

國內食品冷鏈的服務對象主要可分為蔬菜、水果、肉制品、水產品、液態奶、速凍食品等六類。

我們對 2018 年冷鏈需求 1.89 億噸的分布進行拆解:

水果 5048 萬噸、蔬菜 4866 萬噸、水產品 3867 萬噸、肉制品 3346 萬噸、乳制品 1077 萬噸、速凍產品 675 萬噸;

水果、蔬菜合計占比達到了 63%,水產品、肉分別占比 20.5%及 17.7%,乳制品占比 5.7%,速凍產品占比 3.6%。

從產量看:2018 年這六類產品產量合計達到了 12.8 億噸,蔬菜占比 65%,水果 20%,肉制品 7%,水產品 5%,乳 制品及速凍產品僅為 2.1%及 0.8%。

由此我們測算不同品類冷鏈的滲透率:

速凍以及水產品滲透率達到 60%以上,而水果、蔬菜僅為 19%及 6%左右,除了水果蔬菜冷鏈滲透率低外,還有重 要原因在于水果、蔬菜分別有約 46%、40%屬于鮮食消費。

(二)國際比較看:我國冷鏈仍處于較低的水平

1、滲透率:發達國家食品冷運滲透率達到 90%以上

前文所述,我國生鮮類產品的冷鏈流通率較低;

而發達國家如歐美、日本等國,食品冷鏈流通率高達 95%~98%。

其中除了冷鏈基礎設施不同外,也與生產、消費習慣不同有關。

生產角度:發達國家通常把產后儲藏、加工、保鮮放在農業的首要位置,產后產值與自然產值之比,美國約 3-4:1, 日本約 2-3:1。

消費習慣:

液態奶:2016 年我國人均液態奶消費 20.3 千克,日本在 30 千克以上,歐洲約 60 千克,美國則 69 千克。

速凍食品:我國速凍食品消費 90%在家庭,餐飲業不到 5%,發達國家速凍食品在餐飲占到 60%,日本 70%。

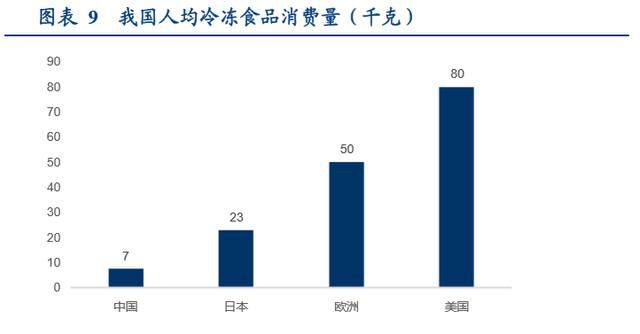

人均消費冷凍食品:美國人均消費 80 千克,速凍占食品 60-70%,2000 萬噸;歐洲僅次于美國,人均 50 千克,消費 量 1000 萬噸,日本是第三大市場,人均 20 多千克,而我國人均 7 千克左右。

2、基礎設施能力:我國分布不均衡、人均處低位

2018 年國內冷庫總容量為 5238 萬噸,折合 1.3 億立方米,同比增長 10.3%,2014-18 年復合增速為 12%。

從分布來看:華東占比 36%,華中占比 14%、華北占比 12%列前三,其他區域均為 10%左右,冷庫分布不均衡。

折合人均看:我國折合人均冷庫體積為 0.1 立方米,而美國為 0.4 立方米,日本為 0.3 立方米,分別是我國的 4 倍及 3 倍。

冷藏車:2018 年我國冷藏車 18 萬輛,同比提升 28%,占貨車保有量的 0.7%,雖然連續 5 年在 20%以上的增速,但 人均冷藏車只是日本的十分之一不到。

3、市場格局差異:我國冷鏈行業分散

2018 年我國冷鏈行業百強企業收入規模 397 億元,市占率約 13.8%。2014-16 年百強企業規模在 9%-10%之間,17-18 年呈現了明顯提升。

日本:2018 年日本前十大冷鏈企業份額合計占比 35%,其中最大企業日冷集團占比 10%。按照 2019 年日冷集團數 據,205 萬噸的容量,位居世界第五。

美國:TOP10 公司占據了 81%的份額,前三名更是占據 71%的份額,呈現更高的集中度。

▎ 二、海外經驗:時代背景催生行業發展,日冷、美冷成熟企業具備穩定盈利能力

(一)日本冷鏈經驗:時代背景催生行業發展

1、日本冷鏈市場發展及現狀

據日本冷凍食品協會數據:

2018 年日本人均冷凍食品消費為 22.9 千克,我們觀察 1968-2018 大約 50 年的維度內,日本人均冷凍食品消費從 0.8kg 提升到 22.9kg,其中劃分為三個階段:

1968-1989 年:人均 1kg 不到提升至人均 10kg,耗時 24 年,

1990 年-2004 年:人均 10kg 提升至 20kg,僅耗時 15 年時間。

但在 2004 年后:人均 20kg 附近波動,沒有再出現大幅提升。

意味著人均消費 20 千克是一個可參考的指標。

從人均消費角度:我國目前相當于日本上世紀 80 年代中期的水平,也正是日本人均冷凍食品消費保持較好增速的階 段,并且從人均 GDP 角度,也與日本 80 年代水平相似。

從日本冷凍食品生產的分布看:始于餐飲業快速增長,近十年零售渠道需求增速更快

日本冷凍食品的需求快速增長始于餐飲業,對于冷凍食品的需求在 1998 年達到高點;而零售渠道的需求保持了更 持續的增長。近十年的增速中,零售明顯強于餐飲。

從外食占比中可看出,60 年代占比僅為 7%左右,80 年代后期提升至 16%左右,此后進入了緩慢增長或區間波動。

產品生產量結構看:調理食品在冷凍食品中的占比從 60 年代年的 30%多持續上升至 2018 年的 89%,是冷凍食品中 最主要的細分品類,占比遠超水產品、農產品、畜產品和點心。這其中因素在于日本大量的農產品來自于進口,并 不在本土生產。

從冷凍食品消費來源看:調理食品占比 58%。2018 年日本消費冷凍食品 289 萬噸,其中本土生產 158.7 萬噸,進口 冷凍蔬菜 105 萬噸,進口冷凍食品 25.4 萬噸;進一步從品類看:農品產產比 39%,約 112 萬噸,調理食品 167 萬噸, 占比 58%,其他占比約 4%。

2、日本冷鏈市場發展啟示:時代背景催生行業發展

1)伴隨經濟增長而發展:

從人均 GDP 看,日本 1968 年從 1500 美元提升至 1995 年首次突破 4.3 萬美元,處于快速增長期,尤其在 84 年到 95 年的十多年間,復合增速 13%。

人均冷凍食品消費處于快速增長階段。

2)伴隨社會結構變化而發展

家庭人數規模下行:日本兩人以上家庭中人數規模呈現不斷下行,從 4 人下降至 3 人以下;

女性勞動力占比提升:1975 年后女性勞動力占比不斷提升;

兩項因素催化了日本居民外食占比的提升,以及對居家經濟中方便經濟的速凍品類消費需求提升。

(二)日冷物流:日本最大冷運服務商,冷鏈物流營業利潤率維持在 5%-6%

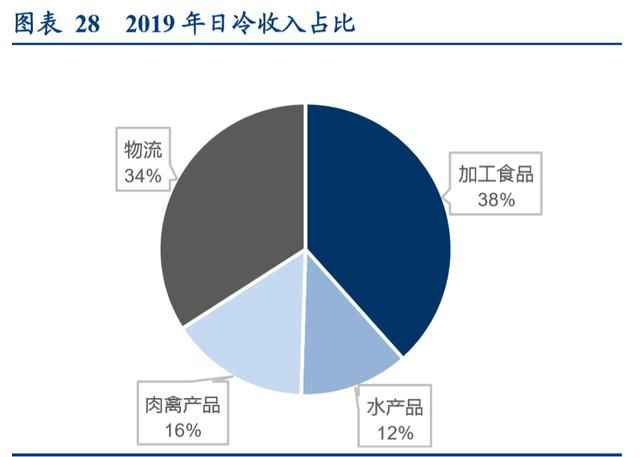

1、日冷發展歷程:物流收入占比約 3 成,利潤約 4 成

1942 年,日冷集團前身帝國水產統制株式會社成立,開始進行水產品銷售及制冰、冷藏、冷凍業務;

1977 年,日冷集團設立運輸服務部門,即為現在的日冷物流的前身;

1988 年,日冷集團收購荷蘭的冷藏公司,拓展歐洲市場;

2004 年,日冷集團與三菱商事共同出資,在中國設立上海鮮冷儲運有限公司,進軍中國市場;

2005 年 4 月 1 日,日冷物流從日冷集團正式獨立出來成為其第二大子公司,并且逐漸擴大企業規模和服務范圍。

2019 年全年集團實現營業收入約 380 億元(或 5801 億日元),同比增長 2.13%,

營業利潤為 19.4 億元(或 295 億日元),同比增長 4.42%;

收入較為平穩,1992-2019 年復合增速 0.7%,但營業利潤復合增速 3.6%。營業利潤率 5%。

收入結構看:物流板塊收入占比 34%,利潤占比 41%,是集團第二大盈利板塊。收入 2010 億日元,約 132 億人民幣, 營業利潤 114 億日元,約 7.5 億人民幣。

2、日冷物流:維持穩定的營業利潤率

日冷物流從冷庫規模看是日本最大,世界第五的冷運服務商,其業務分為冷鏈倉儲與冷鏈配送兩部分。

區域分布看收入:2019 年公司日本業務收入 1592 億日元,占比 79%。

其中日本倉儲業務 655 億日元,同比增長 3%,占日本業務的 41%,整體收入的 33%;物流業務收入 937 億,同比 4%,占日本業務的 59%,整體收入的 47%。

營業利潤角度:日本業務營業利潤 103 億日元,占比 90%,其中倉儲業務利潤 64 億日元,占日本業務的 62%,整體 的 56%,物流業務利潤 39 億日元,占日本業務的 38%,整體的 34%。

營業利潤率角度,整體物流業務 5.7%,其中日本本土 6.5%,物流 4.2%,倉儲 9.8%,海外 3.1%。本土利潤率明顯 高于海外。

穩定的利潤率背后: 1)日本冷鏈物流行業處于成熟期,具備穩定的盈利模式,公司市占率第一,占占比達到約 10%。2)公司優質的服務使得下游客戶較為穩定,也保證了公司業績持續平穩的上升。

核心競爭力來自完善的倉儲網絡與精細化的服務:

1)公司擁有完善的倉儲配送網絡:

日冷在日本全國范圍建成運營 7 大區域的冷庫公司,75 個轉運中心,總計 152 個物流中心。每天公司通過 4000 多 輛運輸車,滿足全國范圍內 5000 多家門店的需求,從北海道到福岡地區,日冷都有其子公司和配送中心分布,充足 的冷藏、冷凍網絡支撐使得公司業務遍布全國,形成冷鏈物流配送的規模效應。

2)公司具備精細化倉儲運營管理:

目前公司承擔第三方物流運輸業務,下游客戶總數 2000 家,面對下游客戶的多樣化需求,公司通過對整個物流過程 的調查、分析、構建及實現等步驟,實現了以往僅對物流過程中的個別項目進行優化無法達到的運輸配送的成本降低和物流質量的提高。

(三)美冷集團:倉儲為主,全球領先,約 500 億人民幣市值

美冷集團是全球領先的冷運服務商(2019 年冷庫規模排名第二,占美國市占率約 27%),公司核心業務為倉儲、第 三方管理服務、運輸。

2019 年公司實現營業收入 124.43 億元,同比增長 11%,凈利潤為 3.36 億元,同比增長 0.37%,扣非凈利潤 6.2 億。

收入結構看:

2019 年公司倉儲租金收入為 96 億元,同比增長 18.5%,占收入比重為 77.4%;2015-19 年,5 年復合增速 8.8%,倉 儲業務毛利率達到了 33%。倉儲租金業務收入增速穩定,并且毛利率較高;運輸板塊實現收入 10 億元,占收入比重 8.06%。

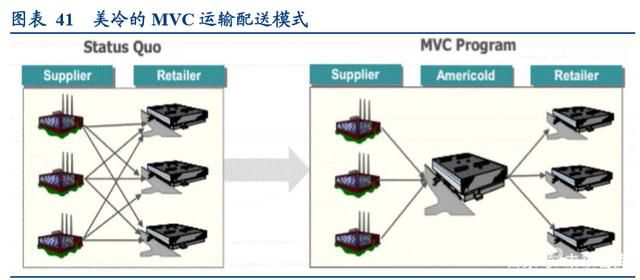

核心競爭力來自于全國完善的網絡布局與中心中轉業務能力:

公司在全美建立了完善的運輸倉儲網絡,擁有 182 處倉儲倉庫,230 多家中轉場地,并且公司積極拓展海外業務, 在國內與招商局合作,2010 年成立了招商美冷合資公司。目前在國內主要一線城市擁有和管理 17 座冷庫,面積達 16.2 萬平方米。

點對點配送轉為中心中轉運輸,公司自建 MVC 運輸配送系統,實現供應端與需求端在中心場地實現分配。對供應 商來說,可以減少運輸開支,實現快速響應下游不同客戶的需求。而對于需求方來說,減少了庫存管理難度,加速 了周轉效率。

市值約 500 億人民幣。

公司(代碼 COLD)2018 年上市,2020 年 4 月 17 日 68.6 億美元市值,約 500 億人民幣。公司上市以來 PS 中樞在 3 倍左右。

(四)海外經驗啟示:我國冷鏈需求或處于持續快速增長的發展機遇期

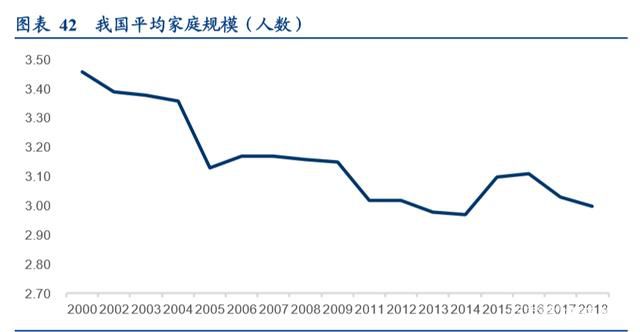

1)從社會背景看:我國冷鏈處于日本 80 年代階段

前文所述我國人均 GDP已經與日本 80 年代相近,發達城市超越當時水平;

我國家庭規模平均人數也從 2000 年的 3.4 人降至 3 人,與日本社會當前接近;

從人均冷凍食品消費角度:我國目前相當于日本上世紀 80 年代中期的水平,也正是日本人均冷凍食品消費保持較好 增速的階段。

綜合上述情況看,我國冷鏈需求或正處于日本 80 年代中期快速發展期,具備持續增長機遇。

2)通過比較海外公司,成熟期可維持穩定的利潤率。

參考日冷物流以及美冷,均可維持穩定的營業利潤率,其中冷鏈倉儲毛利率水平更高。

而發展角度看,要提升服務附加值。國外發達國家冷鏈物流已經從僅提供倉儲、運輸的單一功能性服務,延伸到可 以提供專業冷鏈咨詢、信息對接以及冷鏈管理等個性化定制服務,并與客戶結成利益、風險共享的戰略合作伙伴關 系。

三、我國冷鏈需求潛在爆發點探討:生鮮電商與速凍食品消費

前文我們分析中外比較中,我國冷鏈需求預計處于可比的快速增長階段。但從下游需求分布看,我們認為最可能出 現爆發點的潛在推動力為:生鮮電商與速凍食品消費。

(一)生鮮電商的機遇期會激發冷鏈需求快速增長,預計三年提供千億冷鏈規模增量

網購滲透率不斷提升:2019 年我國社零總額超過 41 萬億,2015-19 年復合增速 8%,而實物網購規模從 3.2 萬億提升 至 8.5 萬億,復合增速 27%,網購滲透率從 10.8%提升至 20.7%,而受到疫情影響,網購滲透率進一步提升,2020 年 Q1 提升至 23.5%。

生鮮電商增速超過網購:2019 年生鮮電商規模預計 3200 億,15-19 年復合增速超過 50%,是網購增速 2 倍以上,觀 察生鮮市場交易額占社零總額的 5%左右,則生鮮電商滲透率快速提升,從占生鮮市場的 3%提升至 13%左右,占網 購比重 3.3%。

我們預計生鮮電商交易規模 2020 年或達到 50%的增速,此后兩年維持 30%的增長,則 2022 年交易規模突破 8000 億元,

假設冷鏈配送費用占比 25%,則對冷鏈市場需求將從 2019 年的 800 億提升至 2022 年的 2000 億左右,三年維度提 升 1000 億規模。

特別的:疫情影響下,生鮮電商為保障居民日常生活做出了貢獻,更為重要的是,對于生鮮電商(含生鮮類 APP) 而言,是一次極好的推廣和消費者培育。

今年 4 月上海市商務委副主任在發布會上提供一組數據:2020 年一季度上海市生鮮電商銷售額達 88 億,同比增長 167%,訂單量同比增長 80%,每天訂單量達 50 萬,此外,客單價從 40 元增加到 100 元以上,活躍用戶同比增長 127.5%

目前活躍的生鮮電商、生鮮 APP 主要包括:

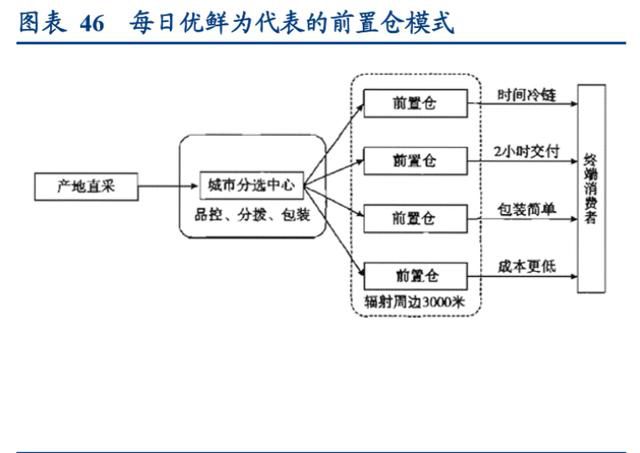

以百果園、每日優鮮(騰訊投資)、叮咚買菜為代表的垂直類,通常采取前置倉-到家模式運營,

以及以盒馬鮮生(阿里旗下)、超級物種(永輝旗下)等為代表的到店-到家 O2O 模式,

此外還包括綜合類平臺美團、天貓、京東等。

(二)長期看,速凍產品消費或同樣可催生千億冷鏈需求

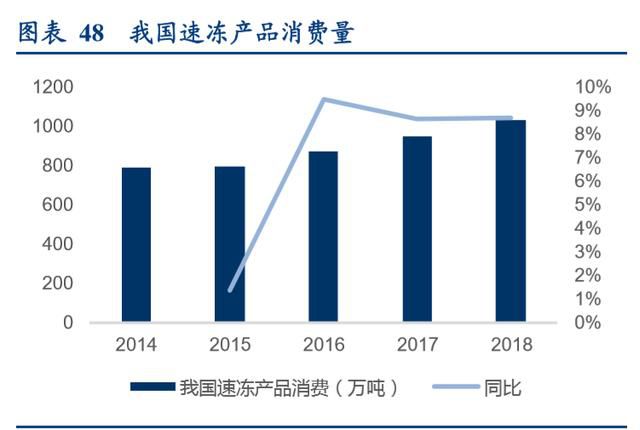

2018 年我國速凍品銷量達到 1035 萬噸,同比增長 8.72%,但人均速凍消費相比較海外有較大的提升空間。

國際經驗看,經濟越發達,生活節奏越快,社會化分工越細致,對速凍食品需求就越旺盛。

假設冷運物流費用為單噸 2000 元左右,則當前速凍食品冷運規模約 200 億,占冷運市場的 10%左右。

測算:假設我國人均從不到 10 千克提升至日本當前的 20 千克,同時假設冷運物流費用單噸 2000 元,則市場規模將 提升至 560 億,約 300 億的增量,若長期可提升至人均消費 50 千克,則可催生千億級別以上的冷鏈市場需求。

因此綜上所述:

3-5 年的維度看,生鮮電商推動的冷鏈配送市場規模可達到 2000 億,而冷凍食品至少參考日本達到 560 億規模,兩 大市場增量預計在千億之上(雙方之間或有交叉),

龍頭公司若達到份額 10%,增量收入在百億,意味著僅這兩項增量需求即可催生食品冷鏈行業在 3-5 年即會出現百 億營收公司,(目前營收最高的順豐冷運 2019 年收入約 51 億,其中食品冷運預計過半占比)。

四、順豐控股:冷運業務位列我國百強榜第一,多業務協同料助力持續領先

(一)順豐食品冷運:快速增長的潛力業務

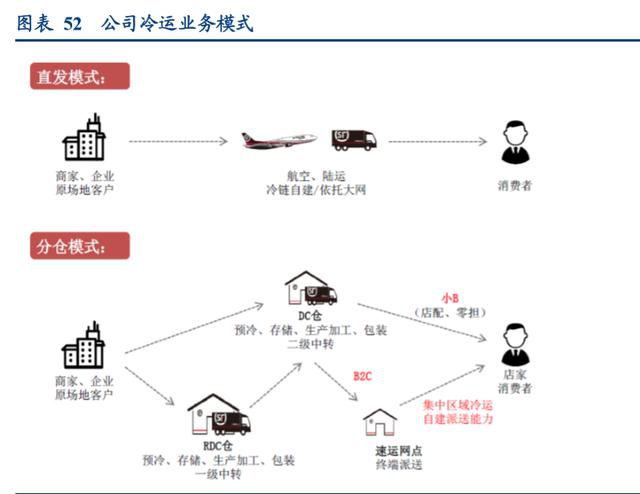

順豐控股的冷運業務從大類上劃分為:生鮮速配、食品冷鏈、醫藥物流。如前所述,我們本篇報告主要探討食品冷 鏈,即順豐的生鮮速配與食品冷鏈業務。

收入增速快:近 4 年復合增速 54%,2019 年收入 51 億。我們預計其中食品冷運收入超過 50%。

(注:發展過程中,由于產品結構調整,以及收購成立新夏暉后部分屬于供應鏈業務追溯調整,公司收入口徑有所 變化)

順豐冷運起于生鮮速運以及大閘蟹專遞兩項傳統產品。在順豐上市說明書中披露業務結構,2015 年公司食品冷運業 務收入 7.02 億,其中生鮮速運 4.2 億收入,大閘蟹專遞 2.84 億收入,增速分別為 705%及 52%,票均收入分別為 39 及 35 元。

此后隨著順豐控股冷運宅配網、城配網、干線網及倉庫網的搭建與完善,兩項傳統業務整合至目前的食品冷運產品 結構中:冷運特惠、冷運到店、冷運零擔、冷運小票、冷運專車、冷運倉儲等。

2018 年公司與美國夏暉宣布成立新夏暉(順豐為控股股東),控股其大中華區業務,新夏暉主要業務是繼續經營夏 暉已有的中國內地、中國香港和中國澳門地區的供應鏈及物流業務(包括貨運管理),同時雙方在冷鏈物流領域將 互相協同發展,為客戶提供一體化的綜合物流解決方案。

(二)高品質運營:國內冷鏈企業百強榜第一名

前文所述國內冷運市場分散,市場參與者主要為眾多區域性或地方性的冷鏈企業,同時也存在冷鏈技術不成熟、執 行標準參差不齊等問題。順豐控股是國內首個初步建立全國性冷鏈網絡的物流公司,網絡覆蓋具備絕對優勢。

公司年報披露:2019 年 12 月 31 日,國際認證機構 BSI 正式向順豐冷運頒發了國內首家物流企業 ISO22000 食品安 全管理體系國際標準認證證書,意味著順豐冷運食品安全質量保障能力處于行業領先地位。

同時在中物聯冷鏈委頒發的 2018 年中國冷鏈企業百強榜,公司位列第一。

我們梳理公司冷運資產:

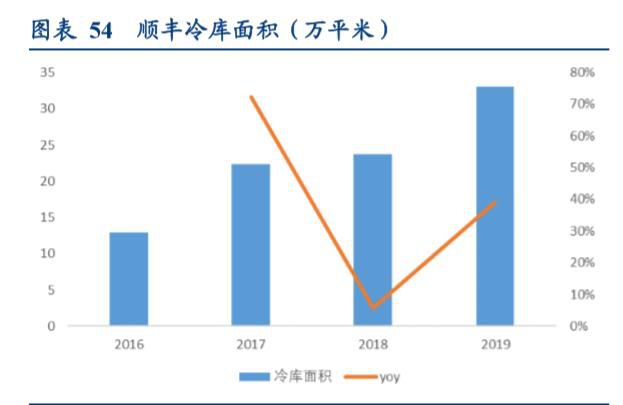

2019 年,順豐控股有食品冷庫 57 座、面積 33 萬平方米,冷庫具有先進的自動化制冷設備、智能溫濕度監控系統, 是集多溫區管理和配送一體的綜合性高標準冷庫 ;冷藏車 515 輛。

其中順豐冷運擁有 23 座冷庫,14.5 萬平運營面積,擁有冷藏車 273 臺。目前公司擁有 17 個預處理中心,2019 年配 送業務量同比增長 69%。

公司業務已覆蓋食品行業生產、電商、經銷、零售等多個領域,主要客戶有 :大希地、綠雪生物(卡士酸奶)、小 南國、樸誠乳業等。

(三)并購助力公司業務協同發展提升競爭力

公司于 2018 年 8 月及 2019 年 2 月,分別完成對美國夏暉在中國內地、中國香港和中國澳門地區冷鏈業務以及德國 郵政敦豪集團在中國內地、中國香港和中國澳門地區供應鏈業務的收購,建立了順豐新夏暉及順豐 DHL 業務。

其中:美國夏暉擁有近 40 年的冷鏈供應鏈管理經驗,具有領先的冷鏈供應鏈管理、解決方案設計能力,為全球知名 客戶提供冷鏈物流服務和一站式供應鏈解決方案及服務,核心客戶是麥當勞。(附:夏暉與麥當勞合作多年,提供 高品質冷運服務,成立于 1974 年,主要為麥當勞提供一站式綜合冷鏈物流服務,包括運輸、倉儲、信息處理、存貨 控制、產品質量安全控制等,并且根據麥當勞的店面網絡建立了分撥中心和配送中心。)

融合協同發力高標準冷運市場

新夏暉擁有專業、高標準的綜合冷鏈服務能力,在 B 端大客戶服務優勢明顯,而順豐擁有 C 端的大網資源,未來能 夠實現優勢互補,雙方的合作也將面對更開放的市場,將業務擴展到更多中高端客戶群體。

在融合后,新夏暉聯合順豐冷運、順豐快運的網絡覆蓋能力與高質量運輸資源,不斷拓展客戶。如 2019 年為某高端 連鎖茶飲客戶提供到店物流總包。

截止 2019 年底,新夏暉擁有位于 21 個核心城市的 38 座高效運行的冷鏈物流中心,以及上千條運輸線路。

我們認為公司競爭優勢:全鏈條、強網絡、多重業務協同。我們認為未來順豐冷運業務會結合快運、同城、供應鏈, 并由順豐科技賦能,共同打造銷售地冷倉網、直通產地運輸、后端面向門店和消費者的城市配送的端到端冷鏈解決 方案。

(四)估值探討

此前我們認為對順豐分部估值,對新業務參考一級市場以 2 倍 PS 給予估值,如冷運業務,我們估值約 100 億。綜合 前述報告內容,我們認為我國冷鏈市場中,生鮮電商與速凍食品兩大業態會催生千億冷鏈需求增量,假設龍頭企業 在增量中占比 10%,即可百億收入,假設參考成熟期企業營業利潤率,至少毛利 5 億以上,凈利 3 億以上,若給予 30 倍 PE,即價值 90-100 億市值。

而若參考美冷在美國 PS 估值中樞 3 倍,我國冷鏈市場增速更快,假設順豐冷運業務 2019 年中 60%是食品冷運,即 30 億,給與 3 倍以上 PS,也價值約 90 億以上。

故我們認為順豐食品冷運業務是至少 90-100 億市值,相比較我們此前對冷運業務整體(食品+醫藥)百億的估值應 予以提升。

……

(報告觀點屬于原作者,僅供參考。報告來源:華創證券)

新時代鞋服物流與供應鏈面臨的變革和挑戰03月07日 20:38

點贊:這個雙11,物流大佬一起做了這件事11月22日 21:43

物流管理機構及政策分布概覽12月04日 14:10

盤點:2017中國零售業十大事件12月12日 13:57

2017年中國零售電商十大熱點事件點評12月28日 09:58